Face au contexte économique instable, les consommateurs se tournent vers la valeur refuge du snacking, mais en adaptant leurs choix et comportements. C’est ce que montre l’étude Speak Snacking, réalisée pour les salons Sandwich & Snack Show, en partenariat avec le cabinet d’études Strateg’eat.

Face au contexte économique instable, les consommateurs se tournent vers la valeur refuge du snacking, mais en adaptant leurs choix et comportements. C’est ce que montre l’étude Speak Snacking, réalisée pour les salons Sandwich & Snack Show, en partenariat avec le cabinet d’études Strateg’eat.

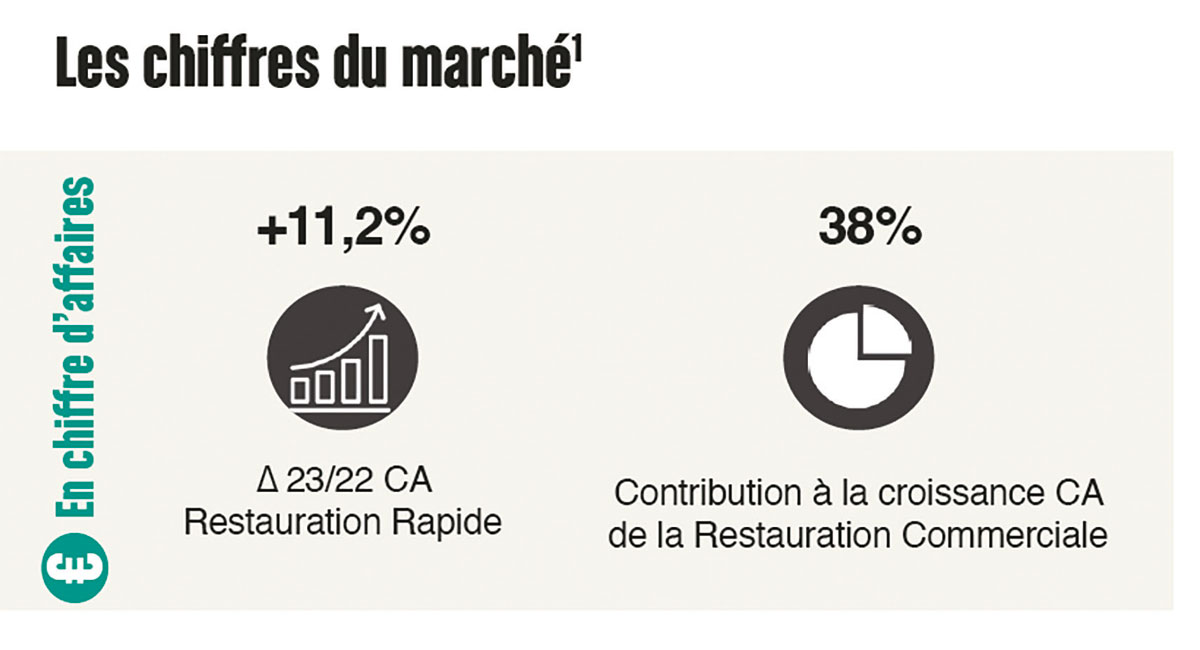

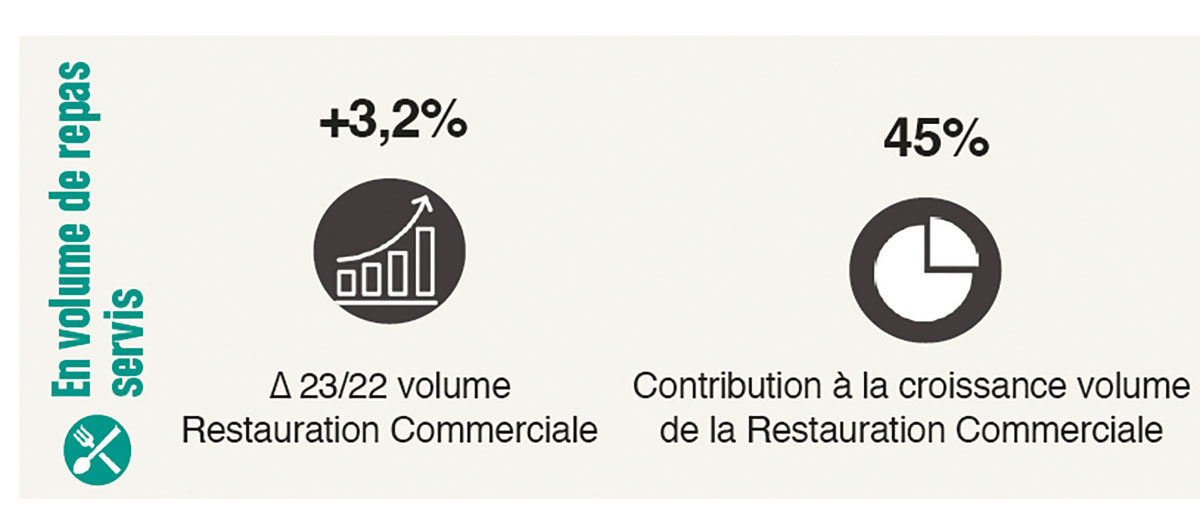

Cette enquête nationale représentative a été menée pour connaître les lieux de consommation hors domicile dans le quotidien d’un utilisateur, afin de faire ressortir le poids du snacking par rapport aux autres espaces et la mesure des différentes solutions d’instants snacking dans une journée. Elle fait ressortir que, toujours aussi dynamique, la restauration rapide continue de grappiller des parts de marché à la restauration classique. Le hors-domicile représentait à la rentrée 2024 un tiers de l’ensemble des repas (hors petit déjeuner et pauses) ! Avec en tête des établissements les plus fréquentés les boulangeries (52 %), les pizzerias et restaurants italiens (51 %) et les enseignes de fast-food (41 %). Ainsi, la restauration rapide est aujourd’hui le premier contributeur de la restauration commerciale. Ce segment représente 38 % du chiffre d’affaires de la restauration commerciale, et 56 % des prestations servies par elle.

Cette enquête nationale représentative a été menée pour connaître les lieux de consommation hors domicile dans le quotidien d’un utilisateur, afin de faire ressortir le poids du snacking par rapport aux autres espaces et la mesure des différentes solutions d’instants snacking dans une journée. Elle fait ressortir que, toujours aussi dynamique, la restauration rapide continue de grappiller des parts de marché à la restauration classique. Le hors-domicile représentait à la rentrée 2024 un tiers de l’ensemble des repas (hors petit déjeuner et pauses) ! Avec en tête des établissements les plus fréquentés les boulangeries (52 %), les pizzerias et restaurants italiens (51 %) et les enseignes de fast-food (41 %). Ainsi, la restauration rapide est aujourd’hui le premier contributeur de la restauration commerciale. Ce segment représente 38 % du chiffre d’affaires de la restauration commerciale, et 56 % des prestations servies par elle.

La baisse du pouvoir d’achat

Elle impacte le portefeuille des consommateurs, tant sur la fréquentation et le panier moyen que sur les circuits prisés, en particulier au sein de la restauration à table. En effet, 41 % fréquentent moins souvent les points de vente de restauration (dont 53 % de principaux consommateurs et 54 % de la génération Z). Ils sont 17 % à avoir diminué leur fréquentation le midi et 13 % le soir, et 41 % modèrent leurs actes de consommation hors domicile. L’effet du télétravail, s’il a tendance à diminuer, pèse encore.

La recherche de nouveaux points de vente

On remarque également une baisse du panier moyen d’achats (15 % des répondants fréquentent les mêmes points de vente, mais ont réduit leur panier moyen) et une baisse de la quantité de denrées (plusieurs d’entre eux ont diminué leur commande : desserts pour 14 %, alcool pour 13 % et apéritif pour 12 %). Ce contexte de marché favorise donc l’offre snacking dans le choix des actes de consommation hors domicile des consommateurs. De plus, 6 % des répondants choisissent de nouveaux points de vente plus abordables en termes de prix du panier moyen, et 7 % se rendent davantage dans les boulangeries et les restaurants rapides. Au total, 69 % des sondés ont décidé de se tourner vers la GMS et la boulangerie, circuits plus économiques et grands gagnants.

GMS et boulangerie prennent du poids

Les circuits de la GMS et de la boulangerie gagnent donc en importance au sein d’un univers de snacking en croissance globale. La période actuelle favorise la hausse de la petite et grande GMS sur les solutions de déjeuners (23 % en 2024 contre 19 % en 2023) et permet à la boulangerie de se maintenir (18 %). La répartition des dîners joue en faveur de la boulangerie (11 % en 2024 contre 3 % en 2023) et de la GMS (17 % en 2024 contre 8 % en 2023). Pour Béatrice Gravier, directrice des salons Sandwich & Snack Show et Parizza, « les évolutions de comportements observées sont logiques dans ce contexte de repli, mais temporaire, car liées à une fin d’année plus difficile après plusieurs mois de croissance en 2023. Pour pallier la crise, il est nécessaire de miser sur l’innovation et la qualité ».

LE PAYSAGE DU SNACKING MUE

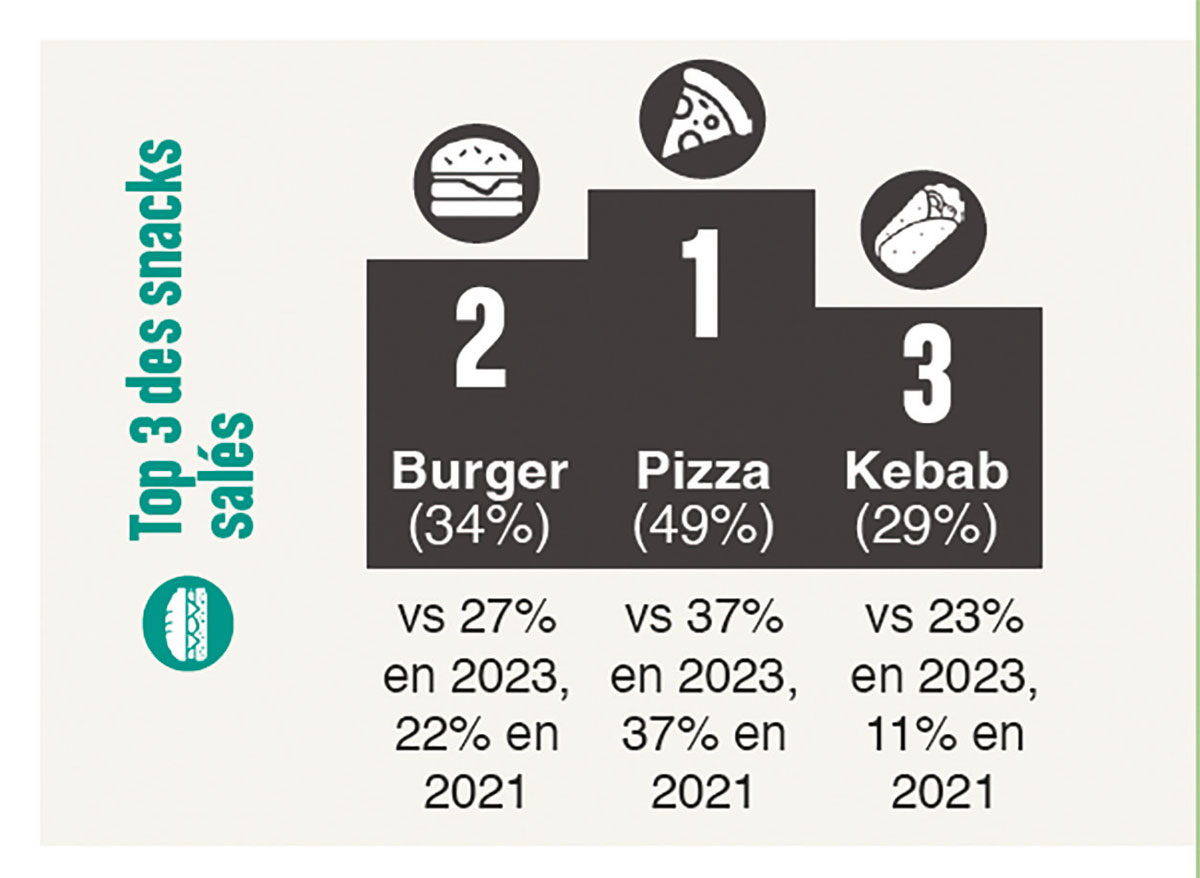

Le top 3 emblématique du snacking n’est plus. Désormais, ce sont les pizza, burger et kebab qui font partie des produits préférés des Français. Fini le sushi qui trustait la troisième place, mais qui n’est plus assez innovant et économiquement compétitif. Le sushi sort même désormais du top 10, mais est compensé par la progression de nombreuses autres offres asiatiques qui ne sont pas encore dans le top 10, mais prennent de plus en plus de place. Tous les snacks salés ont progressé dans le cœur des consommateurs français avec une recherche de variété et de curiosité.

Pression des prix : les nouveaux arbitrages des consommateurs

Face aux difficultés, la majorité des consommateurs a d’ores et déjà adapté son comportement. Même si on constate une hausse globale du budget moyen (39 € par semaine début 2024 contre 36,40 € en 2023) du fait de l’inflation, le consommateur réalise des arbitrages pour concilier son pouvoir d’achat et son plaisir.

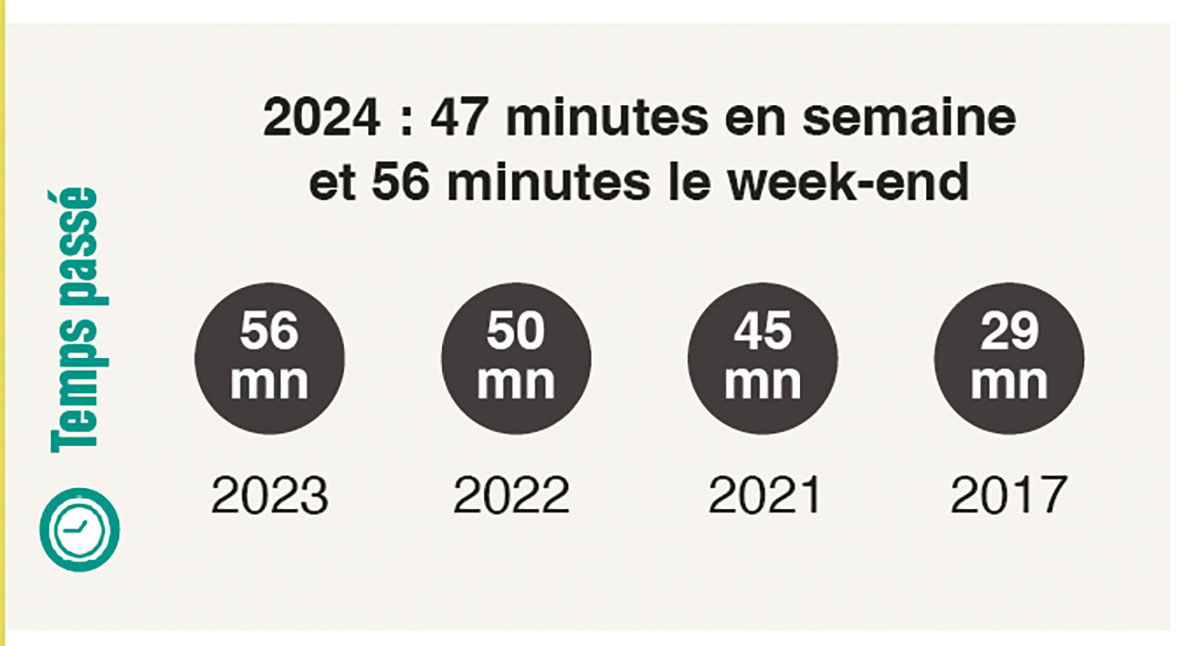

Aujourd’hui, les Français estiment que le prix qu’ils peuvent dépenser est de 10,50 € pour un burger, de 13,25 € pour une pizza et de 9,20 € pour un kebab. On observe ainsi la premiumisation de certaines denrées : burger, pizza (qui existe en version fast-food et en version fast casual), ainsi que l’engouement pour le kebab. Il subsiste encore de la place pour pousser le consommateur à premiumiser avec les bons arguments : innovation, expérience, qualité des ingrédients, histoire à raconter… Les consommateurs continuent de prendre leur temps durant leur pause déjeuner, le week-end (56 minutes en 2024), mais ont tendance à réduire cette dernière en semaine (47 minutes sur le lieu de travail ou à proximité, et 39 minutes en télétravail). Une durée plutôt en baisse qui impose de la vigilance et des actions pour ne jamais rendre la pause déjeuner trop fonctionnelle. Phénomène rassurant : la génération Z est plus disposée à prendre son temps avec 65 minutes le week-end, 56 minutes sur le lieu de travail et 45 minutes en télétravail. Il faut aussi savoir que 27 % des consommateurs français choisissent un lieu de snacking grâce à la qualité de ses ingrédients et du service, et 19 % le choisissent pour son atmosphère. Enfin, la majorité des consommateurs pensent que les restaurateurs n’ont pas été assez proactifs face à l’inflation : ils augmentent leurs prix sans changer quoi que ce soit, avec peu de fidélité, peu d’actions promotionnelles et peu de transparence au final.

L’ÉTUDE STRATEG’EAT

Étude Conso en ligne sur au moins 1 000 consommateurs sur le parcours hebdomadaire du consommateur hors domicile. Sondage réalisé du 8 au 15 janvier 2024. Analyse effectuée également avec les données de marché de Gira Foodservice-Circana.