Während eines aktuellen Webinars, Philippe Hupé, Frédéric Thienpont und Laure Virazels, Steuerspezialisten Walter France, haben die wichtigsten Maßnahmen des Finanzrechts für Unternehmen entschlüsselt, sowie weitere wichtige Maßnahmen, die im Jahr 2023 gelten.

Inszenierung der Verhängung von Ausrüstungszuschüssen

Bestimmte Investitions- oder Ausrüstungszuschüsse können gestaffelt gewährt werden, in Höhe ihres Wertverlustes. Das Finanzgesetz für 2023 erweitert diese Möglichkeit der Ausweitung auf Subventionen, die von Organisationen europäischer Institutionen gewährt werden, sowie auf Subventionen, die für Maßnahmen zur Energieeinsparung gewährt werden..

Status eines jungen innovativen Unternehmens : acht Jahre für alles

Ab 1. Januar 2023, Anspruch auf den Status eines jungen innovativen Unternehmens erheben (WENN), Das Unternehmen muss vor weniger als acht Jahren gegründet worden sein, statt weniger als elf Jahre zuvor. Diese Änderung des Dienstalters hat keine Auswirkungen auf die lokalen Steuern., Als Kriterium wurde das Alter des Unternehmens auf acht Jahre seit der Gründung festgelegt. Darüber hinaus, Gewinnsteuerbefreiungsregelungen, Die Grundsteuer und die Grundsteuer für Unternehmen mit JEI-Status werden um drei Jahre verlängert, bis 31. Dezember 2025.

Senkung des Körperschaftsteuersatzes

Der normale Körperschaftsteuersatz beträgt 25 %., für Geschäftsjahre, die am oder nach dem 1. Januar 2022 beginnen. Par Ausnahme, für Unternehmen, die im Geschäftsjahr bzw. Steuerzeitraum einen Umsatz von höchstens 10 Millionen Euro erzielt haben, innerhalb der Grenze von 42.500 Euro verringert sich der Steuersatz auf 15 % (und nicht mehr 38.120 Euro) des steuerpflichtigen Gewinns pro Zwölfmonatszeitraum, was für Unternehmen offensichtlich günstiger ist. Diese Erhöhung der Grenze von 38.120 auf 42.500 Euro soll für Geschäftsjahre gelten, die am oder nach dem 31. Dezember 2022 enden..

Körperschaftsteueroptionszeitraum für Einzelunternehmen

Ein am 28. Juni 2022 im Amtsblatt veröffentlichter Erlass legt fest, dass dem Geschäftsführer eine Frist von drei Monaten zusteht, ab Beginn des Rechnungsjahres, die Assimilation zu einem EURL oder einem EARL beantragen und sich für IS entscheiden. Das bedeutet, dass Unternehmer, die am 31. Dezember schließen und dieses Jahr von dieser Möglichkeit Gebrauch machen möchten, dies spätestens bis zum 31. März tun müssen.

DREI BEIHILFREGELUNGEN ZUR BEGRENZUNG DER AUSWIRKUNGEN DES ENERGIEKOSTENSTEIGERUNGS

Diese neueren Texte kommen im Finanzrecht nicht vor, sind aber für Unternehmen sehr wichtig.

Drittes Gerät : Die Energiehilfe richtet sich an alle Unternehmen, die große Mengen Energie verbrauchen. Es betrifft alle Energien (Strom und Gas). Es wurde im März 2022 eingeführt, mehr, Tatsächlich, Nur wenige Unternehmen könnten davon profitieren, denn die Energiekosten mussten größer oder gleich 3 % des Betrags sein

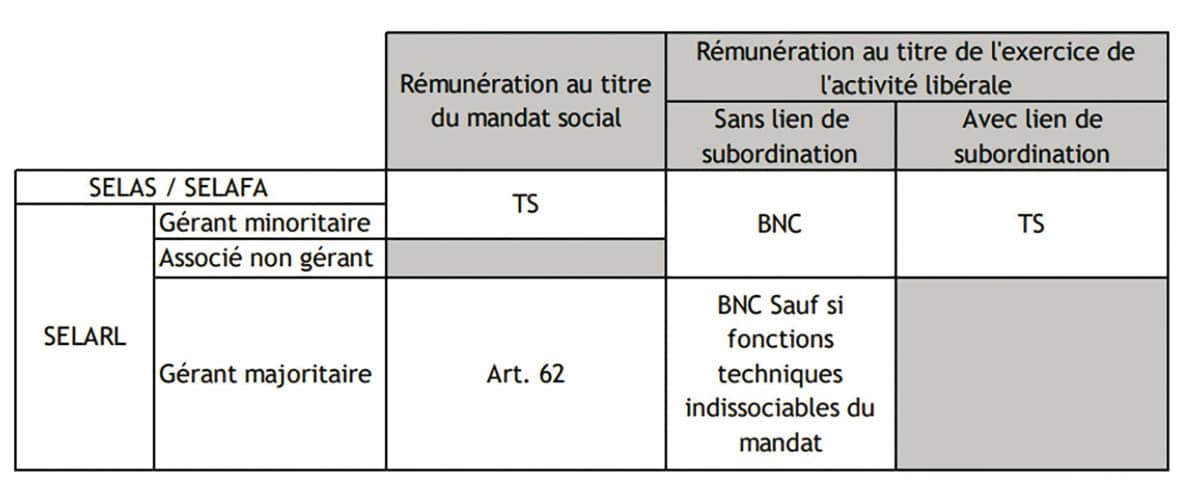

ÄNDERUNG DER BESTEUERUNGSVERFAHREN FÜR PARTNER VON FIRMEN MIT FREIBERECHTLICHER PRAXIS

Vergütung, die Partner unabhängiger Praxisfirmen erhalten (SEL) waren bisher in der Kategorie der Gehälter und Löhne steuerpflichtig, durch administrative Toleranz. Was die Mehrheitsmanager von SELARL betrifft, sie können bezahlt werden, entweder im Rahmen ihres Unternehmensmandats, entweder im Rahmen eines Arbeitsvertrags für ihre von diesem Auftrag abweichenden technischen Funktionen, Ihre Vergütung wird den Gehältern und Löhnen gleichgestellt. Die Steuerverwaltung hat ihre früheren Verwaltungskommentare zurückgezogen, um ihre Doktrin an die Rechtsprechung des Staatsrates für ab dem 1. Januar 2023 erhaltene Vergütungen anzupassen. Von jetzt an, Nicht geschäftsführende Gesellschafter und Unternehmensleiter unterliegen hinsichtlich ihrer Vergütung für die Ausübung ihrer technischen Funktionen der Regelung für nichtgewerbliche Gewinne (BNC).

Ein neuer Steuerstatus

Erinnern wir uns daran, für BNCs, Einkommen gilt als gleichbedeutend mit Gewinn. Dies bedeutet, dass die nicht geschäftsführenden Gesellschafter, zuerst, wird zweifellos ein eigenes Unternehmen gründen und eine Erklärung für 2035 unterzeichnen müssen, am Schlüssel, der mögliche Wegfall der 10%igen pauschalen Ermäßigung, und andererseits, dass sie dem Unternehmen Rechnungen ausstellen müssen. Es stellt sich die Frage der Mehrwertsteuer, sowie die Abzugsfähigkeit bestimmter Gebühren im Rahmen von BNC. Diese Änderungen dürften auch Auswirkungen auf das Sozialversicherungssystem einer bestimmten Anzahl von Freiberuflern haben.. Diese große Änderung war für den 1. Januar 2023 geplant. Die Regierung erkannte jedoch, dass eine so wichtige Änderung nicht so brutal sein konnte.. Es scheint, dass diese Fachkräfte ihren Status für ihre Vergütung im Jahr 2023 behalten könnten. Die Änderung würde letztlich erst zum 1. Januar 2024 erfolgen.

WIRTSCHAFTSPROGNOSE DES FINANZRECHTS

BIP-Wachstumsrate, was im Jahr 2021 6 betrug,9 %, etablierte sich im Jahr 2022 bei 2,5 %, d.h. ein deutlicher Rückgang, der sollte, nach Prognosen der Regierung, Fortsetzung im Jahr 2023, um 1 zu erreichen,5 %, bevor er sehr langsam ansteigt. Die Inflation, was sehr niedrig war, 1,6 % im Jahr 2021, geht auf 5,1 % im Jahr 2022. Die Regierung rechnet mit einem Abwärtstrend ab 2023 auf 1,75 % im Jahr 2027. Das öffentliche Defizit, was in den Jahren 2020 und 2021 sehr wichtig war, in der Größenordnung von 8 bis 9 % des BIP, lässt leicht nach. Im Jahr 2022 und 2023, es sollte 5 % und 2 sein,9 % im Jahr 2027. Endlich, Die Staatsverschuldung ist auf über 100 % gestiegen und die Regierung rechnet für die kommenden Jahre nicht mit einer Reduzierung.

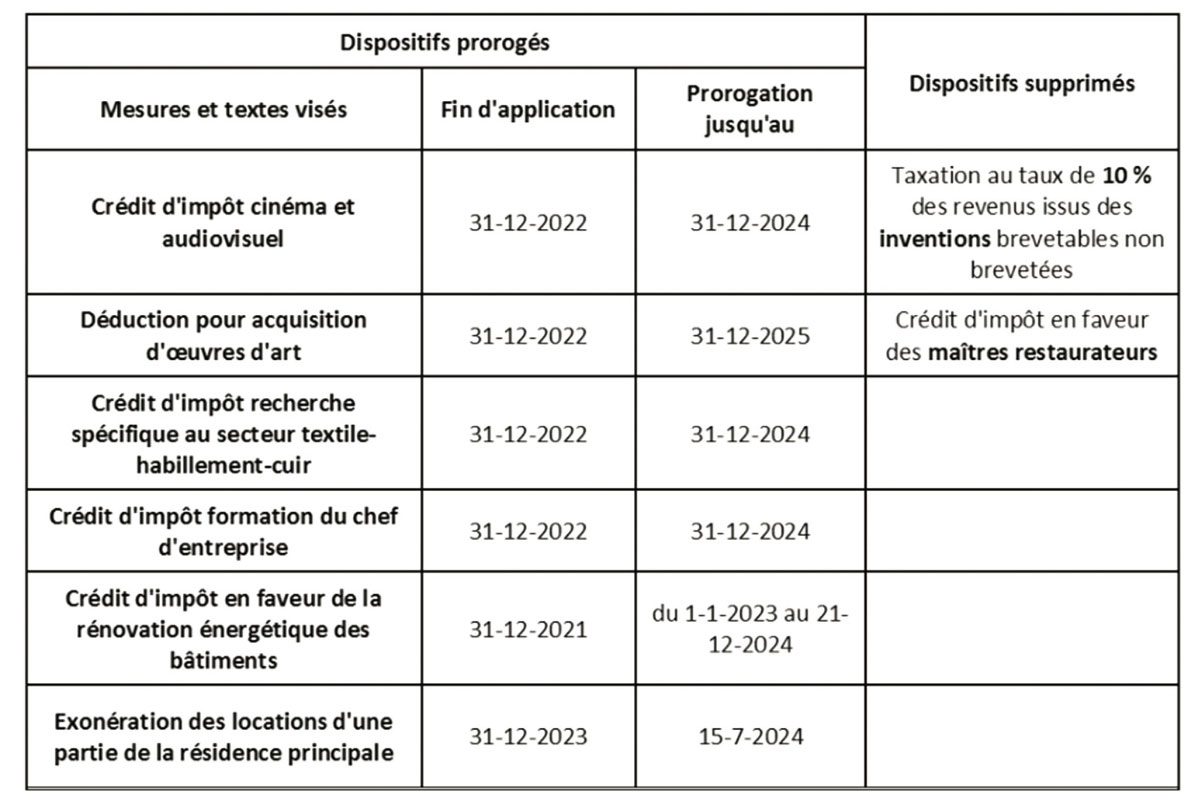

Steuerermäßigungen und Gutschriften

Erweiterung des Umfangs der Sponsoring-Steuergutschrift

Davon können Unternehmen profitieren, die der Einkommen- oder Körperschaftsteuer unterliegen, Sous-Bedingungen, eine Steuerermäßigung auf Gewinne aus Spenden zugunsten von Werken oder Organisationen von allgemeinem Interesse, Stiftungen oder gemeinnützige Vereine, usw. Von jetzt an, für Geschäftsjahre, die ab 2022 enden, Die Liste der förderfähigen Organisationen wird um Zahlungen an Gemeinden und interkommunale Forstwirtschaftsverbände für die Durchführung von Instandhaltungsarbeiten erweitert, Erneuerung oder Wiederherstellung von Wäldern und Wäldern oder zum Erwerb von Wäldern und Wäldern.

Auf Einzahlungen ist jetzt Mehrwertsteuer anrechenbar

Als eine Erinnerung, Die Mehrwertsteuer ist für die Erbringung von Dienstleistungen bei Erhalt des Preises oder der Anzahlung zu entrichten (außer Option für Lastschriften) und für den Verkauf von Waren bei Eigentumsübergang der Immobilie (in der Praxis, Lieferung). Stand 1. Januar 2023 (Einzahlungen ab diesem Datum), Bei Abholung vor Lieferung der Ware wird die Mehrwertsteuer fällig. Es wird daher nicht mehr zwischen Anzahlungen auf Dienstleistungen und Warenlieferungen unterschieden..

Weitergabe einer Universalität des Erbes

Denken Sie daran, dass Transaktionen zwischen Steuerpflichtigen von der Mehrwertsteuer befreit sind, wenn sie Teil einer allgemeinen Warenübertragung sind. (Beiträge zur Gesellschaft zum Beispiel) und dass sich der Erwerber verpflichtet, die übertragene Tätigkeit fortzuführen. Das Finanzgesetz für 2023, um das französische Recht mit dem europäischen Recht in Einklang zu bringen, bietet steuerliche Sicherheit für Transaktionen im Zusammenhang mit der Lieferung von Gebäuden, die vor mehr als fünf Jahren fertiggestellt wurden. Diese Art von Vorgang entgeht daher auch der Besteuerung und der Mehrwertsteuerregulierung.. Diese Bestimmung ermöglicht es, eine Regularisierung der zuvor abgezogenen Mehrwertsteuer zu vermeiden..

Beachten Sie die vorgezogene Frist für die Liste der Mitglieder von „TVA-Gruppen“

Das Finanzgesetz für 2021 hatte ein „TVA-Gruppen“-Regime geschaffen. Es ist tatsächlich das Gegenstück, für die Mehrwertsteuer, des Steuerintegrationsregimes für die Körperschaftsteuer. Stand 1. Januar 2024, Das Datum, an dem der Vertreter dieses einzigen Steuerpflichtigen der Verwaltung die Liste der Mitglieder der Gruppe übermitteln muss, wird geändert. Ursprünglich war der 31. Januar geplant, am 10. Januar wird es endgültig gestoppt. Es werden auch Erläuterungen zu den Methoden der Mehrwertsteuerkontrolle für diese Art von Gruppe gegeben..

Der elektronische Stempel, neue Möglichkeit, den Pflichten zur elektronischen Rechnung nachzukommen

Die Ausstellung einer elektronischen Rechnung setzt die Echtheit ihrer Herkunft voraus, Die Integrität des Inhalts und die Lesbarkeit sind gewährleistet, von der Ausstellung bis zum Ende der Aufbewahrungsfrist. Die Einhaltung dieser Gebote kann heute auf drei verschiedene Arten erreicht werden : elektronische Signatur, die strukturierte EDI-Nachricht und eine zuverlässige Audit-Trail-Dokumentation. Für Dokumente und Stücke, die zum 31. Dezember 2022 erstellt wurden, Das Finanzgesetz sieht ein viertes Mittel vor, um die Einhaltung dieser Gebote sicherzustellen, nämlich die Nutzung des qualifizierten elektronischen Siegelverfahrens im Sinne der europäischen Vorschriften. In einem künftigen Erlass müssen die Bedingungen für die Ausstellung und Aufbewahrung dieser Rechnungen festgelegt werden.

Übertragungen einzelner Unternehmen werden den Übertragungen sozialer Rechte gleichgestellt

Zur Berechnung der Anmeldegebühren, Übertragungen einzelner Unternehmen (oder ehemalige EIRLs) sich für den IS entschieden haben, werden mit der Übertragung sozialer Rechte gleichgesetzt - allerdings, rechtlich, es gibt keine Anteile – mit einem Satz von 3 %. Dieser Satz von 3 % erhöht sich auf 5 %, wenn die Tätigkeit des Einzelunternehmens überwiegend im Immobilienbereich liegt.. Was die Grundlage der Rechte betrifft, er setzt sich aus dem Nettoverkaufspreis der aufgenommenen Kredite zusammen. Es bestehen weiterhin Zweifel an der Kürzung von 23.000 Euro, die für zerstückelte Übertragungen sozialer Rechte gilt.

Allmähliche Beseitigung der CVAE

Verbesserung der Wettbewerbsfähigkeit französischer Unternehmen, Das Finanzgesetz für 2023 streicht den Beitrag zur Wertschöpfung von Unternehmen (CVAE) in zwei Etappen :

– Für Steuern, die für 2023 fällig sind, Die Steuersätze werden halbiert (maximaler Steuersatz von 0 gesenkt,75 zu 0,375 %).

– Für Steuern, die für 2024 fällig sind, Das CVAE wird abgeschafft. Parallel zu, die Höhe des CVAE-Mindestbeitrags wird von 125 auf 63 Euro gesenkt. Andererseits, der Steuersatz für die Gebühren der Industrie- und Handelskammern (CCI-Tarife) wird um 3 erhöht,46 bis 6,92 %. Für die Gewerbegrundsteuer (CFE) fällig für 2024 und die Folgejahre, Der Cap-Satz wird auf 1 gesenkt,25 %. Für die Erhebung des territorialen Wirtschaftsbeitrags (MEZ) fällig für 2023, Der Cap-Satz wird von 2 auf 1 reduziert,625 %, um dem Rückgang der CVAE-Raten Rechnung zu tragen.

Fokus auf Steuerprüfungen

Das gegenüber Verwahrern öffentlicher Urkunden ausgeübte Mitteilungsrecht unterliegt Anpassungen, ab 1. Januar 2023, vor allem :

– Justizkommissare werden in die Liste der Berufsträger aufgenommen, die dem Kommunikationsrecht unterliegen ;

– Das Recht auf Kommunikation kann nun vor Ort oder auf dem Korrespondenzweg ausgeübt werden, auch elektronisch ;

Endlich, Von nun an, Unternehmen, die ihre Buchhaltungsunterlagen elektronisch erstellen – also heute fast alle Unternehmen –, müssen diese sechs Jahre lang in elektronischer Form aufbewahren.

Wichtige Rechtsprechung zum Dutreil-Pakt

Denken Sie daran, dass Übertragungen nach einem Todesfall erfolgen, oder Schenkungen von Anteilen oder Unternehmensanteilen, die Gegenstand einer kollektiven Naturschutzverpflichtung waren (Dutreil-Pakt), sind teilweise von Abgaben befreit, bis zu 75 % des Wertes unserer Spende. Anstatt beispielsweise 100.000 Euro zu besteuern, Der Steuerzahler wird nur mit 25.000 Euro besteuert, vorausgesetzt, dass die Titel sechs Jahre lang aufbewahrt werden. Zur konkreten Frage der Belebung von Holdinggesellschaften sind zahlreiche Rechtsprechungen ergangen. Vom System profitieren, In einem Urteil wurde entschieden, dass die Holdinggesellschaft zum Zeitpunkt der Übertragung als Vermittler fungieren musste. Die Steuerverwaltung hat diesen Punkt geändert und darauf hingewiesen, dass die betriebliche Seite des Unternehmens nun vom Abschluss der kollektiven Verpflichtung bis zum Ende der individuellen Erhaltungsverpflichtung wirksam sein muss., also sechs Jahre lang, und dass sie ihre Aktivität nicht ändert, insbesondere um eine Kulturerbeaktivität zu werden.

Einrichten der elektronischen Rechnung

Die schrittweise Einführung elektronischer Rechnungen ist im Finanzrecht nicht vorgesehen, Aber es ist eine tiefgreifende Veränderung im Geschäftsleben. Sie müssen dieses Jahr ihre Gedanken zu diesem Thema integrieren, um zum ersten Termin einsatzbereit zu sein, im Juli 2024, Damit werden alle Unternehmen verpflichtet, sich auf dem öffentlichen Portal zu registrieren, Wählen Sie entweder eine PDP-Plattform (Partner-Dematerialisierungsplattform) um der Verpflichtung nachzukommen, an diesem Datum, um elektronische Rechnungen empfangen zu können (Lesen Sie auch zu diesem Thema : elektronische Rechnung, es ist Morgen, Leader Réunion Nr. 219, Dezember 2022).