Pour optimiser la rentabilité de son patrimoine immobilier, la constitution d’une SARL de famille peut être une solution particulièrement intéressante. Claire Muller et Frédéric Thienpont, associés Walter France, en décryptent les enjeux.

Différents types de location existent pour les biens immobiliers

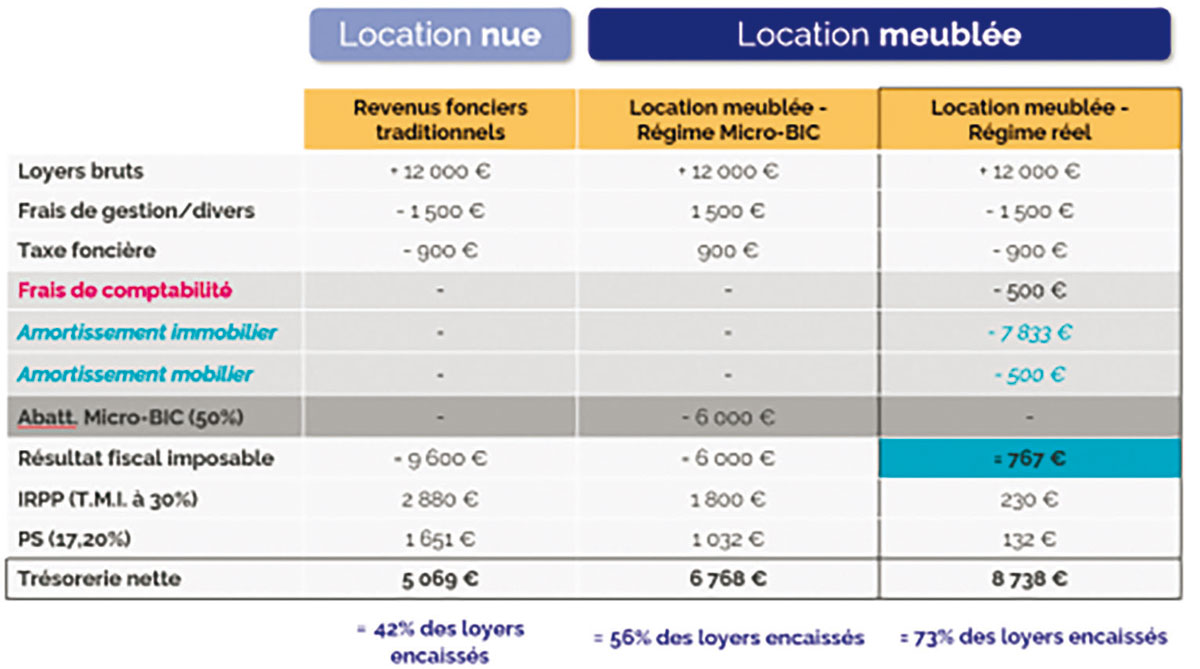

La location meublée consiste à louer un bien avec tout le mobilier nécessaire pour vivre. La location meublée non professionnelle (LMNP) en direct, la plus courante, consiste à louer soi-même son bien en meublé, cependant d’autres solutions existent dont la location meublée par le biais d’une SARL de famille. Le tableau ci-contre démontre l’intérêt de la location meublée, pour laquelle on peut choisir entre deux régimes fiscaux : soit le régime micro-BIC (bénéfices industriels et commerciaux), qui va permettre de bénéficier d’un abattement fiscal forfaitaire de 50 % pour déterminer le résultat fiscal imposable, soit le régime réel, où le propriétaire va déduire ses frais réels et va pouvoir amortir son bien. La fiscalité est identique, c’est la base fiscale qui change. Ce tableau démontre l’intérêt de la location meublée au régime réel, où le propriétaire perçoit 73 % des loyers encaissés.

Le choix opportun de la SARL de famille

La SARL de famille est une des sociétés les plus adaptées pour exercer une activité de location meublée, car cette structure permet d’opter pour le régime des sociétés de personnes ; en clair, opter pour la transparence fiscale, à la différence d’une SARL classique soumise à l’impôt sur les sociétés (IS). Cela signifie que la SARL de famille ne paie pas d’IS, mais que ce sont les associés qui paient, chacun pour leur quote-part, l’impôt sur le revenu comme cela serait le cas pour des particuliers qui détiendraient le bien en direct. La fiscalité IR est préférable à la fiscalité IS pour ce type de placement en raison du calcul de la plus-value. La fiscalité IS étant bien plus lourde que la fiscalité IR en cas de revente du bien après un certain temps.

Une activité strictement commerciale

Cependant, pour que cette option à l’impôt sur le revenu soit admise par l’administration fiscale pour la SARL de famille, il conviendra de respecter un certain nombre de conditions, notamment l’exercice d’une activité strictement commerciale (telle que la location meublée) qu’il ne faudra pas mélanger avec une activité civile (location à soi-même sans contrepartie, détention de titres, etc.) au sein de la structure. Attention : l’exercice d’une activité civile — même accessoire — au sein de la SARL conduirait à une imposition à l’impôt sur les sociétés sauf si cette activité est indissociable de l’activité commerciale (ex. : location d’un parking concomitant et nécessaire à la location du bien).

Les conditions pour créer une SARL de famille

Une SARL peut être « de famille » à condition que chaque associé soit directement lié aux autres soit par des liens de parenté directe ou collatérale jusqu’au deuxième degré, soit par un lien matrimonial. Ces conditions doivent être réunies au moment de la notification de l’option à l’administration fiscale, et pendant toutes les années au titre desquelles la société prétend au bénéfice de ce régime.

Des conséquences juridiques importantes

Le fait d’exercer une activité meublée au sein de la structure entraînera des conséquences juridiques à anticiper. En effet, l’intérêt majeur de la location meublée est issu de la possibilité d’amortir le bien et d’ainsi diminuer significativement la base imposable de l’impôt sur le revenu. Cependant, ces amortissements seront déduits du bénéfice et diminueront également le bénéfice distribuable aux associés. La société aura par conséquent de la trésorerie que les associés ne pourront pas appréhender en distribution de dividendes. De même, le faible bénéfice

PLUS-VALUE, TRANSMISSION, REPARTITION DES RESULTATS

La plus-value constitue le gros avantage de la SARL de famille

En cas de vente, et dans le cas spécifique où l’associé est considéré comme loueur en meublé non professionnel, la taxe sera selon le régime des plus-values immobilières des particuliers. L’assiette de la plus-value bénéficie d’un abattement de 6 % par an de la sixième à la vingt et unième année, puis de 4 % pour la vingt-deuxième année. L’exonération est totale après 22 ans de détention. Lorsque la plus-value est supérieure à 50 000 euros, une surtaxe s’applique. Enfin, la base imposable pour les prélèvements sociaux bénéficie également d’abattements progressifs, avec une exonération totale après trente ans de détention.

La transmission des biens est optimisée

Une autre des principales raisons pour laquelle la SARL de famille est intéressante est qu’elle permet d’optimiser la transmission. Ceci est d’autant plus vrai en démembrement de propriété, lorsque des associés (généralement les parents) détiennent l’usufruit et d’autres (généralement les enfants) détiennent la nue-propriété. En effet, la base imposable diminue, car c’est uniquement la valeur de la nue-propriété qui est imposée. Transmettre les parts sociales d’une SARL de famille coûte moins cher que de transmettre un immeuble en direct : en direct, on ne transmet que l’actif, c’est-à-dire le bien, alors qu’en transmettant les parts de la SARL, on transmet l’actif (le bien) et le passif (emprunt, compte courant d’associé, dettes). En soustrayant le passif de l’actif, les parts ne vaudront souvent que le montant du capital social initial. L’amortissement est déductible à l’IR tout au long de la location (indépendamment de la transmission ou du décès), mais l’intérêt de la SARL de famille consiste dans le fait que les parents peuvent démarrer la transmission et donner la nue-propriété aux enfants sans perdre de base amortissable ; alors que si le bien est détenu en direct et que l’on donne la nue-propriété aux enfants, le bien n’est plus amortissable qu’à hauteur de la valeur de l’usufruit.

LE PROJET DE LOI DE FINANCES ET LES LMNP

Certaines mesures du projet de loi de Finances concernent la location meublée non professionnelle. Ainsi le gouvernement confirme clairement dans le projet de loi de Finances qu’il est impossible pour une SARL de famille d’utiliser le pacte Dutreil, dispositif fiscal très favorable permettant de transmettre une entreprise sur la base de 25 % de sa valeur. Le projet de loi de Finances prévoit par ailleurs la modification de l’abattement du micro-BIC pour les locations classées « meublé de tourisme », qui passerait de 71 % à 50 %. Les exonérations d’impôt pour la location meublée d’une partie de sa résidence principale seraient prolongées jusqu’en 2026.